Итоги 2017 года на рынке офисной недвижимости Петербурга

ОСНОВНЫЕ ВЫВОДЫ

- Уровень вакантных офисных помещений на протяжении 2017 г. года оставался в пределах 7–8%, к концу года снизившись менее чем на 1 п. п. по сравнению с 2016 г.

- Средневзвешенные запрашиваемые ставки аренды демонстрируют стабильное повышение. В конце 2017 г. в бизнес-центрах класса А зафиксировано увеличение на 9%, в классе B – на 5%.

- Наблюдалось сокращение темпов поглощения. За 2017 г. объём чистого поглощения составил 154 тыс. м², что на 29% меньше показателя прошлого года.

- Суммарный объём сделок аренды составил 120 тыс. м². Основной спрос на офисные площади в 2017 г. году был сформирован сферой IT и телекоммуникаций. За год данный сектор совершил рывок на 25 п. п. в доле арендованных площадей.

- В течение 2017 г. в инвестиционных целях и для собственных нужд компаний было куплено 112 тыс. м² арендопригодных площадей, что сопоставимо с результатами офисного рынка недвижимости в 2016 г.

КЛЮЧЕВЫЕ СОБЫТИЯ

- Наиболее заметным явлением на офисном рынке Санкт-Петербурга в 2017 г. стала тенденция восстановления инвестиционной активности, наметившаяся ещё в 2016 г. В течение года было заключено более 10 сделок продажи бизнес-центров. Наиболее крупными приобретениями стали бизнес-центры Kellermann Center и Premium, пополнившие портфель активов инвестиционного фонда Raven Russia, «Аэроплаза», купленный Jensen Group, а также «Сенатор Мойка, 36», расширивший сеть офисной недвижимости ФХК «Империя».

- Наибольшую активность на рынке проявили IT-компании – доля сделок сектора IT и телекоммуникаций в общей структуре аренды по итогам 2017 года составила 53%, в то время как доля нефтегазового сектора впервые с 2013 г. значительно сократилась и составила 17%.

- Все сделки площадью более 5 тыс. м² были совершены либо с участием IT-компаний, либо компаниями нефтегазового сектора. Российская компания «Петер-Сервис», занимающаяся разработкой решений для телекоммуникационного бизнеса, арендовала 9,3 тыс. м² в бизнес-центре «Смоленский» на Васильевском острове, также две IT-компании разместились в «Мегапарке» на Заставской, 22.

- Высокую активность сектора IT и телекоммуникаций на офисном рынке подтверждает покупка построенных зданий МФК Lotos Tower на Приморском проспекте. Международная компания JetBrains, создающая профессиональные инструменты разработки программного обеспечения, выкупила два здания для реконструкции их под офисное назначение и размещение своих сотрудников, вследствие чего компания расширит присутствие в Санкт-Петербурге.

- В 2017 г. стало известно, что проект строительства многофункционального офисно-торгового комплекса Sky City на набережной Обводного канала был продан китайским инвесторам. В ноябре прошлого года было получено новое разрешение на возведение комплекса.

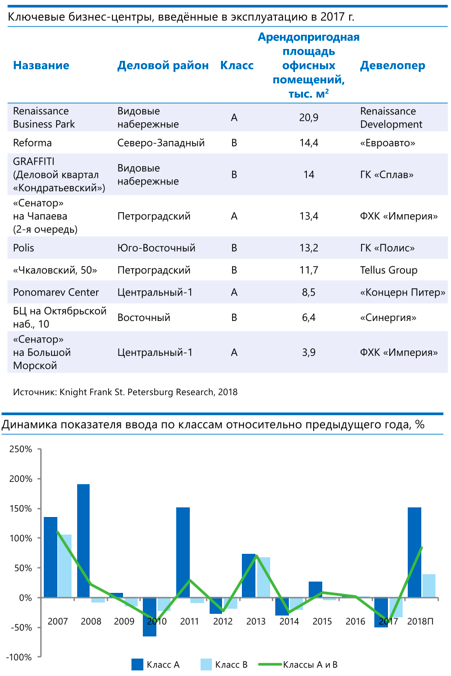

ПРЕДЛОЖЕНИЕ

По итогам 2017 г. суммарная арендопригодная площадь качественных офисов Санкт-Петербурга превысила показатель в 3 млн м². 5% прироста суммарного объёма арендопригодной площади обеспечил ввод более 20 бизнес-центров в 2017 г., при этом примерно половина всех объектов – это построенные с нуля здания, остальные же вышли на рынок после проведённой реконструкции.

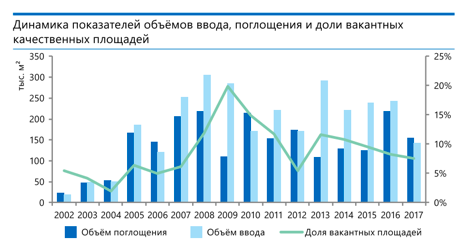

В 2017 г. показатель поступивших на рынок офисов впервые за 10 лет достиг минимального значения – 143 тыс. м², или на 41% меньше, чем в 2016 г. Аналогичное снижение показателя ввода произошло в 2010 г. вследствие спада девелоперской активности в 2008–2009 гг. и существовавшего некоторое время избытка предложения. Впрочем, следует отметить, что более 85% новых качественных офисов пополнило свободный рынок аренды, причём треть новых бизнес-центров по результатам года имеет заполняемость выше 80%.

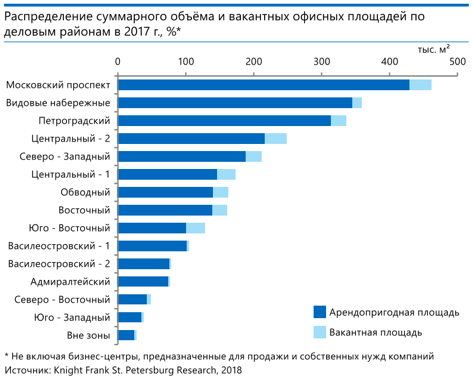

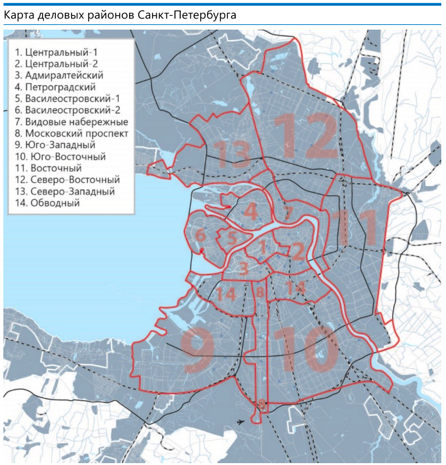

Максимальный объём качественного предложения в функционирующих бизнес-центрах сосредоточен в Московском и Центральном районах. В свою очередь Фрунзенский, Кировский и Пушкинский районы наименее обеспечены офисами, в сумме не превышающими 6% от общего объёма предназначенных для аренды помещений в Петербурге.

СПРОС

Суммарное чистое поглощение по итогам года составило 154 тыс. м², что на 29% ниже аналогичного уровня в прошлом году. Что касается распределения поглощения по локациям, то деловой район «Видовые набережные» укрепил свои лидерские позиции, которые занял ещё в I полугодии 2017 г. Это связано с высоким уровнем заполняемости нескольких объектов, который повысился в течение года, а также с вводом в эксплуатацию нового бизнес-центра Renaissance Business Park, ещё на стадии строительства полностью арендованного компанией «Газпром-переработка».

Примечательно, что деловой район «Северо-Западный» (район размещения «Лахта центра») также постепенно набирает популярность: за год поглощение в нём увеличилось на 19,3 п. п.

На конец года на рынке оставались вакантными 231 тыс. м² офисных площадей, и их большая часть относится к классу B (75%). За год количество свободных помещений класса А увеличилось на 10%, что стало следствием поступления на рынок сразу нескольких высококачественных объектов. Данное поступление не позволило сократить существующий дефицит площадей класса А. Офисный рынок отреагировал на нехватку офисов А-класса снижением вакантных площадей в классе B на 7,8% по отношению к аналогичному периоду 2016 г. Однако это снижение не настолько велико, как можно было бы ожидать: новое предложение в достаточно привлекательных для арендаторов локациях за год успело полностью или частично поглотиться, но есть ряд объектов B-класса, которые имеют проблемы с заполняемостью по причине периферийной локации или неподходящих условий аренды.

Суммарный объём сделок аренды составил 120 тыс. м², что на 45% меньше аналогичного показателя прошлого года. В целом в 2017 г. наблюдалось снижение средней площади аренды на 39% по сравнению с итогами 2016 г., в основном падение произошло за счёт класса А, где средний метраж сделки стал самым низким за последние 5 лет. Лидирующим направлением деятельности арендаторов по объёмам арендованных площадей единолично стала сфера IT и телекоммуникаций – 53%. В количественном выражении около 30% сделок состоялось с участием данного профиля, в то время как средняя площадь офиса, арендованная IT-компаниями, на 73% превышала среднюю по рынку. В 2017 г. тенденция преобладания компаний нефтегазового сектора в сделках аренды была прервана – доля сократилась на 39 п. п.

В структуре сделок аренды превалировали сделки с офисами класса B – 76% от общего объёма реализованных помещений. Таким образом, на офисном рынке Санкт-Петербурга сложилась ситуация высокого спроса на качественные помещения класса А, находящиеся в дефиците, и частичного восполнения потребности за счёт помещений более низкого класса.

Большинство арендаторов, обратившихся в компанию Knight Frank St. Petersburg в течение 2017 г., имели своей целью сменить местоположение и ориентировались на подбор помещения с отделкой в Центральном, Петроградском и Московском районах. Стоит отметить, что по итогам 2017 г. именно в данных деловых районах был суммарно арендован 66% офисных площадей класса А и B. Основной бюджет заявок варьировался в пределах 1 100–1 200 руб./м²/мес. Величина ставки аренды, локация, транспортная доступность и наличие парковки по-прежнему являлись определяющими факторами при выборе офиса.

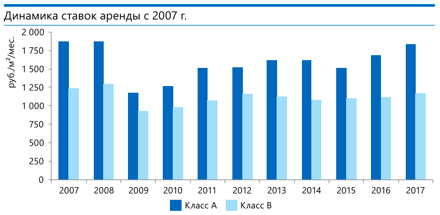

КОММЕРЧЕСКИЕ УСЛОВИЯ

Как и в 2016 г., в течение 2017 г. наблюдалась тенденция увеличения уровня ставок аренды. Средневзвешенная запрашиваемая ставка на вакантные площади в бизнес-центрах класса А составила 1 835 руб./м²/мес., в бизнес-центрах класса В – 1 171 руб./м²/мес., включая НДС и операционные расходы. По сравнению с концом 2016 г. пообъектный прирост ставок составил 11% и 6% для обоих классов соответственно, причём в классе А увеличение среднего показателя в значительной степени обусловлено ростом ставок в 6 бизнес-центрах Василеостровского района. Такая реакция арендодателей может быть связана с открытием центрального участка ЗСД, в результате чего в локации улучшилась транспортная ситуация.

Заявленная средняя стоимость открытой организованной парковки к концу 2017 г. составила 5 301 руб./мм./мес. и 8 018 руб./мм./мес. для закрытого паркинга. По сравнению с предыдущим годом средние ставки аренды машиноместа увеличились на 8% для бизнес-центров класса А и уменьшились на 6% в классе B.

ПРОГНОЗ

По нашим оценкам, в 2018 г. на рынок офисной аренды поступит около 263 тыс. м² площадей. Если планы по вводу осуществятся, то результаты 2018 г. будут на 84% больше итогов 2017 г. Тем не менее значительную долю ввода составят офисные площади многофункционального общественно-делового комплекса «Лахта центр», который предназначен для собственных нужд компании «Газпром». Поэтому стоит заметить, что без учёта площадей данного объекта только 53% заявленного объёма в новом предложении будет предназначено для рынка аренды. При этом завершение в срок всех входящих в эту долю проектов маловероятно в силу длительного периода реализации или нулевых этапов строительства, поэтому действительное количество нового предложения вряд ли в достаточной мере обеспечит арендаторов офисными помещениями в 2018 г.

В связи с ротацией арендаторов, а также замедлением темпов строительства и ввода новых качественных бизнес-центров в 2018 г. на рынке сохранится тенденция на снижение доли вакантных площадей на 1–1,5 п. п. Дефицит высококачественного предложения и «вымывание» крупных офисных блоков в краткосрочной перспективе станут предпосылками для дальнейшего повышения ставок аренды на 7–10%, так как освобождения офисных помещений, арендуемых структурами и подрядчиками «Газпрома», стоит ожидать не ранее 2019 г.

Марина Пузанова, руководитель отдела коммерческой недвижимости Knight Frank St Petersburg:

«К концу 2017 г. проявление дефицита качественных офисных площадей стало все заметнее ̶ отмечены случаи, когда на освобождающиеся площади претендуют несколько клиентов и собственник помещения может выбирать наиболее интересного для себя арендатора. В такой ситуации все сложнее крупным клиентам: на освободившиеся площади собственники предпочитают не ждать крупных арендаторов с их длительными процессами принятия решения и утверждения сделок, а делят помещения на более мелкие блоки и быстро сдают их. При этом значительного роста ставок аренды не наблюдается, арендаторы по-прежнему оптимизируют свои затраты, и величина арендной платы является основным параметром при выборе офиса. В 2018 г. мы не ожидаем больших изменений: продолжится ротация арендаторов, незначительный объём ввода новых объектов сможет только частично удовлетворить отложенный спрос. При этом для взыскательных арендаторов, желающих переехать в объект наивысшего качества, выбор будет очень скромный: большинство вновь возводимых объектов, предназначенных для рынка аренды, по своим характеристикам относится к классу В».